企业价值市场法评估实务及案例分析

主讲老师 赵强

一、企业价值市场法评估介绍

(一)市场法(市场比较法)是企业价值评估三种基本方法之一

1.什么是企业价值市场法评估?

(1)企业价值评估准则定义:所谓市场法,是指将评估对象与可比上市公司或者可比交易案例进行比较,确定评估对象价值的评估方法。

(2)市场法实质是利用活跃交易市场上已成交的类似案例的交易信息或合理的报价数据,通过对比分析的途径确定委估企业或股权价值的一种相对方式评估技术。

2.市场法的理论基础是在市场公开、交易活跃情况下,相同或相似资产的价值也是相同或相似。

3.企业相同或相似的概念

(1)功效相同:经营产品或提供服务相同或相似;

(2)能力相当:经营业绩和规模相当;

(3)发展趋势相似:未来成长性相同或相似。

4.由于现实中的绝对相同企业是不存在的,因此在评估操作中都是相对相同的“可比对象”。

(二)市场比较法分类

根据可比对象选择的不同,市场法可以分为:

1.上市公司比较法(Guideline Public Company Method or GPC)

以与被评估企业相同或相似的上市公司作为可比对象(可比公司)来估算目标企业价值的评估方法。

2.交易案例比较法(Merger & Acquisition Transaction Method or M&A)

(1)以与被评估企业相同或相似企业的并购或收购交易案例作为对比对象来估算目标企业价值的评估方法。

(2)在国际评估界,市场法与收益法一起并驾成为评估师首要选择的评估方法组合。

(3)目前国内企业价值评估选用市场法的案例已经开始增多,进入快速发展的阶段:

①市场经济体系的不断完善,股权交易市场、产权交易市场交易不断完善为市场法的实施奠定了基础;

②评估实务发展的需要以及会计准则中公允价值计量的实施都会推动市场法应用的发展;

③监管部门正在推动市场法的应用。

(4)中国证监会与中国资产评估协会共同研究出版《上市公司并购重组市场法评估研究》一书。

(5)上市公司重大资产重组中采用市场法案例的数量开始逐步增加,甚至包括最终评估结果采用市场评估结果的案例。

(三)市场法评估的基本步骤

1.选择可比对象(可比公司/可比案例)

2.财务报表数据分析、调整

(1)目标公司与可比公司会计政策的协调;

(2)目标公司与可比公司非经营性资产、负债的剥离。

3.选择并计算各对比对象的价值比率(Multiples)

所谓价值比率就是企业整体或股权价值除以企业自身一个与价值密切相关参数的比率。

4.调整/修正各对比对象的价值比率

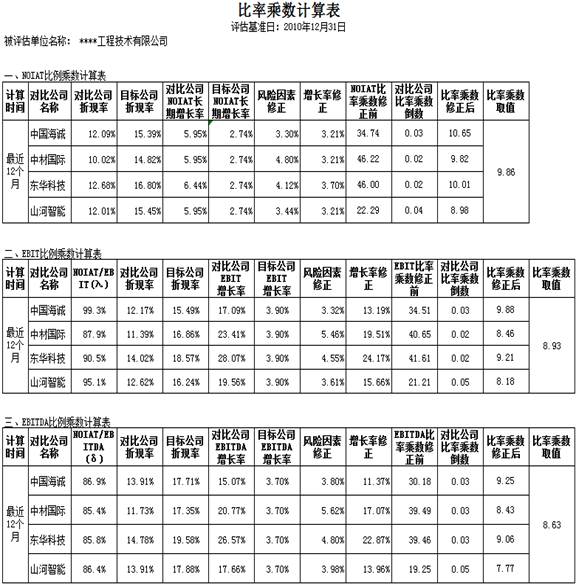

2007年美国专家来华讲课时介绍了比率乘数修正,包括规模溢价修正和未来增长率修正。

5.从各个对比对象价值比率中协调出一个价值比率作为目标企业的价值比率:

(1)平均值法(Average)/加权平均值法(Weighted Average)

(2)中间值或众数法(Median/Mode)

(3)回归分析法(Regression)

(4)其他合理的方法

6.估算目标企业相关参数,计算得出一个结果(Value Indication)作为一个评估初步结论。

7.考虑是否需要应用折价/溢价调整

(1)流动性溢价/缺少流动性折扣

(2)控股溢价/少数股权折扣

8.最低营运资金需求量与实际拥有量差异调整。

9.在采用各价值比率估算得出的结论中选择一个最为合理的作为最终评估结论。

10.加回非经营性资产净值(一般适用控股权评估)。

(四)市场法评估的关键及难点问题

1.可比对象相关数据信息的可获得性及可靠性

(1)可比对象数据可获得性;

(2)数据的获取渠道合法、有效,信息数据全面可靠。

2.可比对象的可比标准确定

3.可比对象的选择数量与评估结论相关性

4.价值比率的选择与适用性

二、市场法评估的上市公司比较法

上市公司比较法就是在上市公司中选择可比公司,利用可比公司作为“对比对象”估算被评估企业价值的一种市场法评估技术。

由于可比公司都是上市公司,因此可以计算其股权的市场价值,便于进行市场价值的“对比分析”和计算价值比率。

由于可比公司是上市公司,财务数据和其他信息数据容易获得,信息渠道合法、信息可靠性较高,便于进行相关财务分析。

可比公司法是企业价值市场法评估中较为常用的评估方法。

(一)可比公司的选择

1.选择标准

(1)有一定时间的上市交易历史(一般认为不少于24个月),并且近期股票价格没有异动。

企业价值准则35条:可比企业应当是公开市场上正常交易的上市公司。

(2)相同或相似行业、主营业务相同或相似,并且从事该业务的时间不少于24个月:

①企业价值准则37条:可比企业应当与被评估企业属于同一行业,或者受相同经济因素的影响;

②要求从事该行业时间不少于24个月主要是希望避免刚通过“借壳”或“重组”转到该行业的情况。

(3)财务经营业绩相似

至少应该做到:如果目标企业是盈利企业,则可比公司也应该选择盈利企业;如果目标公司是亏损企业,则可比公司也应该是亏损公司。

(4)规模相当

目标公司与可比公司大小相当。

(5)成长性相当

目标公司与可比公司未来成长性相当。

(6)其他方面的要求

①地域方面的要求;

②产品结构、品种方面的要求;

③供应渠道/销售渠道方面的要求。

(7)由于我们可以进行相关调整,因此在经营业绩、规模以及成长性等方面可以不必要求完全一致。

(8)我们的目标是尽量选择“更可比”的可比公司。

2.选择可比公司的数量

(1)企业价值评估准则对于可比公司的选择数量没有统一规定,可以根据需要选择;

(2)一般认为上市公司比较法中可比公司的“质量”重于“数量”;

(3)当确定好“可比”的标准后,可以供选择的可比公司较多,则可以进一步增加“对比标准”选择更可比的可比对象;

(4)认为理想数量在3~6个为好,在这方面业内意见不完全一致,这仅是本人个人的观点。

问题一:评估国内目标企业能否选择在香港或国外上市公司作为可比公司?或者选择国外并购案例作为对比交易案例?

在哪个市场上选择对比公司需要根据所评估的对象将要在哪个市场上交易来决定:一般情况下要评估的目标企业都是国内市场上交易,也就是要评估国内市场的“市场价值”,因此我们需要选择能代表国内市场价值的国内上市公司或交易案例。

问题二:进一步,能否选择公司经营地在国内,但在香港或国外上市的公司作为可比公司?

我们需要评估的市场价值应该是资产在交易市场所表现的价格,因此我们评估的资产市场价值主要是“市场”所在地,而不是“资产”所在地,如果公司经营地在境内,但交易市场在境外,在一般情况也要尽量避免采用这样的可比公司。

问题三:目标公司是一个注册在开曼群岛的公司,评估目的是要评估其在香港市场的市场价值,可否选择在联交所上市的注册地在中国大陆的公司对位对比公司?

对比公司股票交易与需要评估的目标企业交易的市场都是同一市场。

但是由于中国大陆的国家风险、税收政策等与开曼群岛是完全不一样的,因此如果要选择注册地为中国大陆的公司为对比公司就需要进行风险因素以及税收等方面的调整。

问题四:在选择可比公司时是否一定要选择发行单一A股股票的上市公司,可否选择有国内B股或者H股的可比公司?

我们建议最好是选择仅发行A股的上市公司,如果遇到特殊情况,需要选择带有B股或H股的上市公司,则至少应该要将可比公司进行虚拟分割,将B股和H股按比例“剥离”。

3.关于对比公司或对比案例选择的原则

(1)根据评估目的确定目标企业将要交易的目标市场,在这个目标市场内选择对比公司或对比案例:

①国内企业海外并购目的:评估对象将要交易的市场是海外市场,因此我们的评估应该在海外市场选择可比对象;

②国内上市公司重大资产重组目的:评估对象将要在国内市场交易,因此无论标的企业是国内的还是境外的,都应该选择国内上市公司或并购案例作为可比对象。

(2)当选择的可比对象注册地与目标交易市场不是一个国家或地区时,需要进行国家风险因素、税收差异等方面的修正:

①国家风险因素修正主要可以考虑对折现率估算中的ERP考虑国家风险因素差异修正,或者其他合理的修正方法。

②税收差异修正主要考虑可比对象注册地与目标交易市场所在地税收方面的差异修正:

企业所得税率差异调整;

预提所得税调整。

【案例1】

对比公司选择的一个案例分析

1.案例简介

评估目的:重大资产重组事项——某国内上市公司发行股票购买资产。

采用的评估方法:市场比较法中的对比上市公司法。

标的企业概况:一家注册地在欧洲波兰的从事汽车零部件生产的企业。

2.评估师选择的比较对象

对比公司一:

公司名称:ABC

公司地址:*******,卢森堡

股票代码:XXX

上市所在地:Warsaw(华沙)

从事行业:汽车零部件制造、销售

对比公司二:

公司名称:DEF

公司地址:*****,斯德哥尔摩

股票代码:XXX

上市所在地:NASDAQ

从事行业:汽车零部件制造、销售

对比公司三:

公司名称:XYZ

公司地址:*******,USA

股票代码:XXX

上市所在地:NASDAQ

从事行业:汽车零部件制造、销售

3.案例分析

(1)目标公司是一个注册经营地在波兰的公司,但是评估目的要求是在中国(大陆)市场上的表现的市场价值。

(2)选择对比公司的要求

行业相同或相似;

对比公司提供的信息应该是国内股票市场上的交易价值,而不是其他国家和地区股票市场上的交易价值。

我们实际要评估的是一个注册经营地在波兰的从事汽车零部件行业企业的股权,在中国市场上的交易价值。

对比公司应该选择与目标公司在同一市场上交易的上市公司,因为同样的企业,在不同的市场上所表现的市场价值可能是不一样的。

同样从事汽车零部件生产的企业,经营地在不同的国家和地区,由于所在地国家的政治、经济制度和税收政策的不同,对投资者来说需要承担不同的风险,因此市场价值可能也有所不同。

如果目标公司的所在地与对比公司的所在地不同,则应该进行国家因素修正。

本案例评估目的实际是评估一家注册地在波兰,从事汽车零部件企业的股权,在中国(大陆)市场上的价值,但是选择的对比公司分别代表的是在Warsaw(华沙)股票市场和美国NASDAQ市场上的价值,即便是同样的一个企业在上述两地市场上的交易价值可能也是不同的,当然跟中国(大陆)的市场交易价值也可能是不同的。

标的企业是注册经营在波兰,但是对比公司分别注册经营在卢森堡、瑞典的斯德哥尔摩和美国,即便是同一企业,由于注册经营地不同,可能的经营风险不同,因此市场价值也会出现差异。

因此上述对比公司的选择存在问题,需要进行差异调整。

4.如何进行相关差异调整

(1)不同市场目前尚没有一个普遍可以接受的调整方案

(2)注册经营所在地不同的差异调整

注册经营地点的不同可能产生的主要差异分析:

①政治、经济制度不同导致国家风险不同;

②国家风险可以借用Aswath Damodaran网站上下载的相关数据估算;

③Aswath Damodaran下载国家风险估算数据(https://pages.stern.nyu.edu/adamodar/)。

(二)财务报表数据分析、调整

1.协调目标公司与对比对象之间由于财务会计政策的不同所可能产生的财务数据差异,由于目前国内企业都采用同一会计准则因此一般仅存在会计政策的差异。

目标企业与可比公司与会计政策的不同所可能产生的差异:

(1)折旧/摊销政策

(2)存货记账政策

(3)计提坏账准备政策

(4)收入实现标准

2.分析确认可比公司非经营(非核心、溢余)性资产、负债

(1)非经营性资产:交易性金融资产、可供出售金融资产、持有至到期投资、长期应收款、投资性房地产、长期股权投资。

(2)非经营性负债:交易性金融负债。

3.分析确认目标企业的非核心、溢余性资产、负债

(1)闲置资产、溢余资产、非生产和经营用资产、长期投资、多余现金和金融性资产、在建工程等;

(2)金融性负债、应付股利、用于非经营性资产的负息负债和其他与主营业务无关的负债。

(3)非核心、溢余性资产

闲置资产:没有或者暂时没有发挥作用的多余资产(不包括冗余资产);

非生产经营资产:家属楼、职工子弟学校、医院等;

溢余资产:包括能力溢余的资产;

长期投资:对外进行的长期股权投资、债权投资;

多余现金和金融性资产:超过生产经营用的现金;

在建工程:正在建设的资产,该资产的未来收益没有被预测到收益法的未来收益中;

其他与主营业务无关的资产。

(三)对比基础——“价值比率(Multiples)”的选择、分析和计算

1.价值比率的概念:价值比率就是企业整体价值或股权价值与自身一个与整体价值或股权价值密切相关的体现企业经营特点参数的比值。

2.价值比率是市场法评估将被评估企业与可比公司进行“对比分析”的基础。

3.价值比率的实质就是“单位价值”的概念。

4.可比公司价值比率的种类

(1)盈利价值比率

(2)收入价值比率

销售收入价值比率=EV/销售收入

(3)资产价值比率

资产价值比率计算理论上应该采用资产的市场价值,但由于受到各方面因素限制,经常采用账面价值替代。

(4)其他特殊价值比率可以根据目标企业和可比公司的特点选择,一般具有代表性的包括:

问题五:可否构成如下价值比率?

净利润价值比率=EV/净利润

EBIT价值比率=股权价值/EBIT

构造价值比率需要注意全投资与股权投资的口径问题。

“口径”不一致的一般不能构成价值比率。

价值比率的分子和分母口径要一致。

由于各类价值比率都有自身的长处,同时也会存在一些不足,因此通常在一项评估业务中通常应该需要选用多类、多个价值比率分别进行计算,然后综合对比分析判断才可以更好地选择出最适用的价值比率,避免选择单一价值比率可能出现的偏差。

(四)市场法价值比率与收益资本化率的转换关系

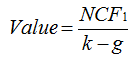

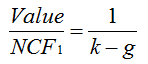

单期间资本化概念:

NCF1:第一年后净收益

k:折现率

g:持续增长率

Value/NCF1实际就是我们定义的盈利类价值比率,因此我们可以得到一个结论:

价值比率实际上可以理解为是相应口径的资本化率k-g的倒数,这个结论是我们构造价值比率修正系数的基础。

(五)可比公司价值比率的计算时限

所谓可比公司价值比率的计算时限是指我们计算价值比率时采用的股价数据时间段和财务数据的年限。

1.股票价格数据

(1)基准日单日股票收盘价或均价;

(2)基准日前20日股票收盘价或均价的均值;

(3)基准日前30日股票收盘价或均价的均值;

(4)基准日前60日股票收盘价或均价的均值。

我们建议选择股票价格时限一般不要超过60日。

2.财务数据

收益、盈利类数据:评估基准日前12个月;前一个会计年度或年化数据。

资产类数据:评估基准日数据。

3.选择计算价值比率的时限,主要考虑的因素:

(1)可比公司股价时效性因素;

(2)非正常因素波动所可能产生的影响,如果选择时限较长,则可以减少非正常波动的影响,但时效性就会受到影响。

(六)价值比率的修正

通过对比目标公司与可比公司的风险因素和预期增长率的差异,构造调整/修正系数修正可比公司的价值比率。

价值比率调整/修正包括:风险因素修正、预期增长率修正。

这种调整/修正一般仅适用盈利类价值比率。

1.风险因素差异修正

可比公司与目标企业风险差异可以采用折现率来体现:

所谓风险修正实际是由于可比公司和目标企业由于风险因素而导致的折现率r的差异而需要进行的修正。

企业的股权投资风险主要包括以下几类风险:

行业经营风险:主要表现在ß系数上;

财务风险:主要以财务杠杆来表现;

公司特有风险:主要以Rs表达;

国家风险:主要体现在ERP中。

企业债权的投资风险实际也主要与财务杠杆有关。

债权投资风险实际与债权评级和已获利息倍数等有关。

在估算目标企业的折现率时我们一般都是选择同行业的可比公司,因此可以近似认为经营风险类似。

在估算目标企业的财务杠杆时一般都是选择最优财务杠杆(目标资本结构),因此可以认为财务风险以及Rd差异不大。

影响可比公司与目标公司这件风险因素差异的主要应该是公司特有风险超额收益率Rs,因此有些资料将风险因素修正直接简化为特有风险修正或规模溢价修正。

国家风险主要在ERP取值上存在差异。

2.预期增长率因素修正

一个公司的发展史可以分为开创期、成长期、成熟期和衰退期,不同时期预计的预期增长率应该是不同的。

目标公司与选择的可比公司可能会处在不同的发展时期,因此预期的未来增长率可能不一致,需要进行预期增长率差异修正。

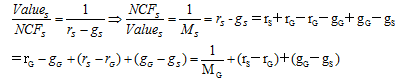

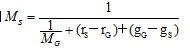

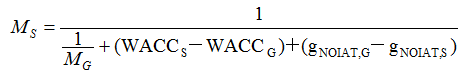

根据前面的推导:

即盈利价值比率等于相应口径资本化率的倒数。

对于目标企业:

因此,目标企业的:

rS-rG和gG-gS分别是风险因素和预期增长率修正因素。

价值比率的“口径”问题。

全投资口径的价值比率:

NOIAT(税后现金流)价值比率

EBITDA(息税折旧/摊销前收益)价值比率

EBIT(息税前收益)价值比率

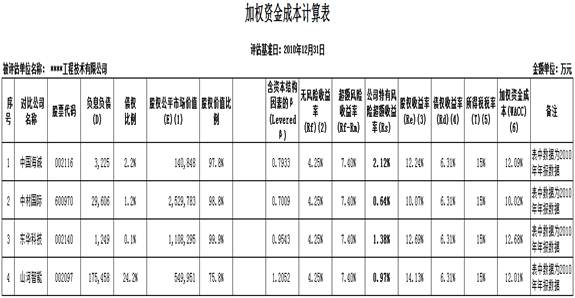

我们可以选择WACC作为折现率,选择合理增长率g,计算资本化率。

但需要注意WACC是全投资税后现金流口径的,对应于NOIAT价值比率。

其他口径的价值比率对应的折现率估算则需要利用转换系数将WACC转换为其他口径的折现率。

对于NOIAT:

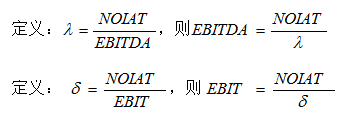

估算NOIAT、EBITDA和EBIT之间折现率转换系数。

NOIAT是全投资、税后、现金流口径,因此与WACC对应,但EBITDA和EBIT对应的折现率需要在WACC基础上进行转换,因此可以分别定义相关转换系数如下:

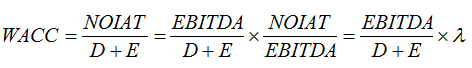

根据WACC的定义:

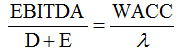

就是EBITDA对应的折现率,因此可以得到EBITDA对应口径的折现率为:

EBITDA/(D+E)就是EBITDA对应的折现率,因此可以得到EBITDA对应口径的折现率为:

对于EBITDA,其折现率应该为WACC/λ,因此对于EBITDA:

对于EBIT,其折现率应该为WACC/δ,因此对于EBITDA:

当采用股权投资口径的价值比率乘数:P/E价值比率乘数、股权现金流价值比率乘数。

我们可以选择CAPM作为折现率,选择合理增长率k计算资本化率。

CAPM对应于股权现金流价值比率:

对于股权现金流:

对于股权收益E:

3.对于其他类价值比率的修正,目前尚未见到相关文献。

4.对于盈利类价值比率,除上述修正方式外,目前在国内外也没有见到其他修正方式。

(七)目标企业价值比率的确定方法

对于所选择的每个可比公司都可以估算盈利类价值比率、资产类价值比率以及其他类型的价值比率,因此我们可以估算出多个同一种类的价值比率,需要在这若干个价值比率中估算确定目标企业的价值比率。

1.平均值法(Average)/加权平均值法(Weighted Average)

2.中间值或众数法(Median/Mode)

3.回归分析法(Regression)

4.其他合理的方法

(八)确定被评估目标企业的相关参数(Benefit)

1.为了利用各价值比率乘数估算被评估企业的价值,需要估算被评估企业相应的相关参数。

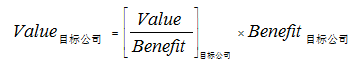

2.利用如下公式计算被评估企业的价值:

3.根据不同的价值比率乘数,需要相应的计算出被评估企业不同的相关参数:

(1)盈利类:NOIAT、EBIT、EBITDA、股权现金流和股权利润等;

(2)资产类:总资产、净资产和长期资产;

(3)收入类:销售收入;

(4)其他特殊类:如矿山储量、仓库容量和专业人员数量。

4.被评估企业相关参数估算年限

在估算被评估企业相关参数时,需要根据可比公司价值比率的时限,相应的估算被评估企业相关参数的时限:

可比公司最近12个月的价值比率需要对应目标企业最近12个月的相关参数;

可比公司最近一个会计年度价值比率需要对应被目标企业最近一个会计年度相关参数;

可比公司最近年度化价值比率需要对应被目标企业最近年度化相关参数。

(九)根据各类价值比率选定值乘以被评估企业相关参数(Benefit)可以分别得到采用每类价值比率计算得到的评估结果

(十)考虑相关溢价/折扣

(十一)考虑目标企业正常运行营运资金需求量与实际拥有量的差异调整

(十二)分析、协调、确定一个价值比率的评估结果为最终评估结论

本步骤是市场法评估操作中最为重要的一环,也是需要评估师综合分析判断的一环。

如何在多个价值比率基础上计算得到的评估结论中分析确定一个最为合理的计算结论作为我们最终结论目前没有一个准则或标准,需要评估师根据具体情况分析判断。

价值比率选择的一般原则:

(1)对于亏损性企业可能选择资产类价值比率比选择盈利类价值比率效果好;

(2)对于可比对象与目标企业资本结构存在较大差异的,则一般应该选择全投资口径的价值比率;

(3)对于一些高科技行业或有形资产较少但无形资产较多的企业,盈利类价值比率可能比资产类价值比率效果好;

(4)如果企业的各类成本比较稳定,销售利润水平也比较稳定,则可以选择销售收入价值比率;

(5)如果可比对象与目标企业税收政策存在较大差异,则可能需要选择税后收益的价值比率。

(十三)加回非经营性资产、负债净值(一般适用控股权评估)

问题六:为什么券商估值常喜欢用P/E和P/B等股权口径的价值比率;但评估师在评估操作时却多采用EV/NOIAT、EV/EBITDA和EV/EBIT等全投资口径的盈利类价值比率?

券商估值多是利用一些上市公司数据估算其他上市公司或拟上市公司的价值,对比公司和目标企业都是满足“上市”条件的,因此资本结构可以认为是基本相同或相似的,但评估师评估的标的企业都是非上市的,因此可能与对比的上市公司相比,在资本结构方面存在较大的差异,因此选择全投资类价值可以有效的避免资本结构差异的影响。

【案例2】

市场法目前存在的一些争议问题:

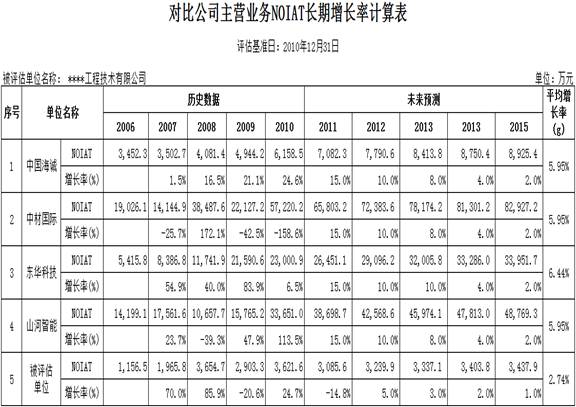

(1)对比公司预期增长率的估算问题

(2)预期增长率估算的口径问题

目标公司与可比公司的长期增长率是在简单再生产前提下的增长率还是扩大再生产前提下的增长率?特别是可比公司我们通过相关数据得到的长期增长率是在简单再生产前提下的增长率还是扩大再生产前提下的增长率?

增长率中是否应该包含物价指数因素?

目前我们建议目标公司暂按简单再生产前提下考虑目标企业的增长率。

建议目标公司预期增长率估算时要与可比公司预期增长率计算口径一致,即如果需要考虑通胀因素,则两者都要考虑。

三、市场法评估的交易案例比较法

(一)市场法中的交易案例比较法

交易案例比较法就是在近期合并、收购案例中选择与被评估企业相同或相似的交易案例作为“对比案例”,利用对比案例作为“对比对象”估算被评估企业价值的一种市场法评估技术。

由于选择的对比案例是活跃市场上实际成交案例,因此可以得知其公允的市场交易价值。

如果还可以得到标的企业的相关财务数据进行相关财务分析,则可以采用合并、收购法评估。

(二)市场法评估交易案例比较法操作步骤

1.选择对比交易案例

对比案例的选择方法与途径:

(1)通过CVSource数据终端;

(2)各地产权交易所网站;

(3)上市公司子公司的并购、重组案例。

2.对比交易案例的选择标准

(1)经营业务相同或相似;

(2)成交日期与基准日相近(最好在近一年内);

(3)交易案例的控制权状态与被评估资产的控制权状态相同;

(4)对比交易案例的选择数量。

在采用交易案例比较法评估时,对比案例的选择一定要具有一定数量,具体数量准则没有明确规定,我们建议不要少于8~10个。

3.对比基础——“价值比率(Multiples)”的选择和计算

(1)对比交易案例的价值比率乘数的种类(CVSource提供):

(2)P/S价值比率(市销率)一般不常采用,因为该价值比率是“口径”不一致的价值比率。

4.关于并购案例法“价值比率”的修正问题探讨

并购案例法价值比率修正难度较大,很多评估师选择不进行修正。但是如果希望进行修正,则需要在以下方面考虑修正问题:

(1)并购案例法可比对象的选择条件可能引起的修正问题

成交日期与基准日之间时间差异造成的时间因素的修正。

交易案例的控制权状态与被评估资产的控制权状态差异的修正。

如果可比案例与标的资产的控制权状态不同,则应该进行相应的修正。

(2)赢利能力差异所引起的修正

盈利能力差异对价值比率产生影响,主要表现在未来盈利能力的提升或降低对价值比率的影响。

现实的盈利能力对价值比率的直接影响不大。

并购案例法通常由于很难获得相关数据,价值比率修正量化难度高,进行修正的难度较大,因此评估人员通常在选择案例时尽量选择可比性高的案例,减少修正需求。

但是如果由于案例数量等方面的因素导致评估师认为需要修正时,则应该进行相关修正。

选择进行修正的影响价值比率的相关因素时需要关注价值比率实际是“单位价值”的概念,选择的修正因素一定是影响“单位价值”的因素,不是影响整体价值的因素。

如果要选择多个影响价值比率的因素时,则各个因素之间应该尽量相互独立、无关联。

在修正的过程中,各个因素修正系数的估算要尽量避免过多的个人主观因素的判断,否则可能会造成适得其反的结果。

5.并购案例法评估案例分析

(1)案例介绍

采用市场法中的并购案例方式评估一个期货公司100%股权的价值。

评估基准日:2012年8月31日。

选用P/B价值比率作为最终定价的价值比率。

(2)可比案例的选择

|

序号 |

交易时间 |

标的公司 |

交易涉及股权比例 |

交易的市净率 |

|

1 |

2010年4月 |

五矿海勤期货有限公司 |

100.00% |

2.20 |

|

2 |

2010年8月 |

华安期货有限责任公司 |

14.25% |

1.01 |

|

3 |

2010年12月 |

安粮期货有限公司 |

27.00% |

1.01 |

|

4 |

2011年9月 |

珠江期货有限公司 |

100.00% |

2.67 |

|

5 |

2011年11月 |

浙江新华期货有限公司 |

100.00% |

2.15 |

|

6 |

2012年6月 |

金瑞期货有限公司 |

4.90% |

1.43 |

|

7 |

2012年6月 |

锦泰期货有限公司 |

30.00% |

2.00 |

点评:

可比案例的选择是非上市公司股权交易案例,行业相同或相近。

案例数量为7个,数量偏少,但是受到各方面因素限制,7个案例也可以。

案例成交时间与本次评估基准日相距时间最长的超过2年,时间较长。

选择案例的交易股权控制状态含有控制权状态的,也含有少数股权状态的。

由于案例选择存在先天性不足,因此需要进行价值比率修正。

(3)价值比率的选择

可比案例法价值选择主要包括P/E和P/B,对于亏损企业P/B比P/E更适用;

案例选择了P/B而放弃了P/E,给出的原因是对于期货公司,其盈利呈周期性变化,因此对P/E影响较大,因此没有采用P/E。

点评:

盈利呈周期性变化的企业可以采用一个周期内的平均利润计算P/E。

在条件允许的情况下,要尽量选择多种价值比率。

(4)可比案例的各项相关数据收集

点评:

数据来源比较可靠;

数据类型也比较丰富。

(5)价值比率修正因素选择

根据证监会制定的《期货公司分类监管规定》(证监会公告〔2011〕9号),期货公司的市场竞争力主要体现为期货公司的以下三个方面:业务规模、成本管理能力、盈利能力。

根据上述情况评估师选择的修正因素。

以标的公司的各项指标分别除以可比公司对应的指标得到各项指标的调整系数。

将上表中得到的各项指标进行加权得到各可比案例的PB调整系数,然后乘以可比案例中对应的P/B得到各可比案例调整后的P/B。

修正前、后P/B(市净率)对比:

案例总体点评:

可比案例中存在控股案例和少数股权案例;由于控股权交易与少数股权交易价格存在控股溢价,因此应该对控股权与少数股权进行修正。

可比案例中交易时间与评估基准日最长相距2年有余,应该进行时间因素修正。

价值比率实际仅与预期盈利能力和投资风险两大因素有关,本案例评估人员选择业务规模、成本管理、盈利能力和资产质量四个方面的因素进行分析:

业务规模:实际是风险类因素。

成本管理和盈利能力:都是预期获利能力因素,但是两者之间无法判断是否独立,是否存在重复计算。

资产的质量实际包含两方面因素:

获利能力强,这点在盈利能力中已经体现;

变现能力高,即流动性好;

修正因素之间的相互重叠部分缺少分析、论证。

四、市场法评估的特别调整事项

(一)市场法评估结论流动性/缺少流动性、控制/缺少控制状态分析

1.上市公司比较法评估结论的流动性、控制权状态

由于上市公司比较法采用上市公司的股票交易价格计算股权市值,因此这个“市值”应该是代表流动性、少数股权的价值。

当被评估股权状态与上述状态不一致时需要进行调整。

企业价值准则第35条规定:上市公司比较法中的可比企业应当是公开市场上正常交易的上市公司,评估结论应当考虑流动性对评估对象价值的影响。

2.交易案例比较法评估结论的流动性、控制权状态

由于对比交易案例都是非上市公司股权的交易案例,因此这些交易股权都是代表缺少流动性的。

是否代表控制权或缺少控制权取决于对比交易案例的控制权状态或缺少控制状态。

(二)缺少流动性调整

1.美国评估界对流动性的定义

资产、股权、所有者权益以及股票等以最小的成本,通过转让或者销售方式转换为现金的能力。

2.美国评估界对缺少流动折扣的定义

在资产或权益价值基础上扣除一定数量价值或一定比例,以体现该资产或权益缺少流动性。

3.流动性实际是资产、股权、所有者权益以及股票在转换为现金时其价值不发生损失的能力。

国际上对流动性溢价/缺少流通折扣的研究主要通过以下三个途径:

(1)限制股票交易研究(Restricted Stock Studies)

该类研究的思路是通过研究销售存在限制性的股票的交易价与同一公司销售没有限制的公司股票的交易价之间的差异来估算缺少流动性折扣。

(2)IPO前研究(Pre-IPO Studies)

该类研究的思路是通过公司IPO前股权交易价格与后续上市后股票交易价格对比来研究缺少流动性折扣。

(3)金融衍生定价方式研究

该类研究是采用股票对冲期权的方式研究缺少流动折扣。

限制股票交易研究(Restricted Stock Studies)结论:

|

序号 |

研究名称 |

覆盖年份 |

折扣率平均值(%) |

|

1 |

SEC Overall Average |

1966-1969 |

25.8 |

|

2 |

SEC Non-reporting OTC Companies |

1966-1969 |

32.6 |

|

3 |

Gelman |

1968-1970 |

33.0 |

|

4 |

Trout |

1968-1972 |

33.5 |

|

5 |

Moroney |

35.6 |

|

|

6 |

Maher |

1969-1973 |

35.4 |

|

7 |

Standard Research Consultants |

1978-1982 |

45.0 |

|

8 |

Willamette Management Associates |

1981-1984 |

31.2 |

|

9 |

Silber Study |

1981-1988 |

33.8 |

|

10 |

FMV Study |

1979-1992.4 |

23.0 |

|

11 |

FMV Restricted Stock Study |

1980-2001 |

22.1 |

|

12 |

Management Planning, Inc. |

1980-1995 |

27.7 |

|

13 |

Bruce Johnson |

1991-1995 |

20.0 |

|

14 |

Columbia Financial Advisors |

1996-1997.2 |

21.0 |

|

15 |

Columbia Financial Advisors |

1997.5-1998 |

13.0 |

Pre-IPO研究缺少流通折扣率结论:

|

研究涵盖日期 |

IPO项目数量 |

符合条件的交易案例数量 |

折扣率平均值 |

折扣率中位值 |

|

1997-2000 |

1 847 |

266 |

50% |

52% |

|

1995-1997 |

732 |

84 |

43% |

41% |

|

1994-1995 |

318 |

45 |

45% |

47% |

|

1991-1993 |

443 |

49 |

45% |

43% |

|

1990-1992 |

266 |

30 |

34% |

33% |

|

1989-1990 |

157 |

17 |

46% |

40% |

|

1987-1989 |

98 |

21 |

43% |

43% |

|

1985-1986 |

130 |

19 |

43% |

43% |

|

1980-1981 |

97 |

12 |

59% |

68% |

|

1980-2000 |

4 088 |

543 |

46% |

47% |

采用期权估价方式估算缺少流通性折扣:

(1)1993年,David B.H.Chaffe,III建议采用对冲交易手段作为缺少流通折扣的估算模式。

(2)David B.H.Chaffe利用期权定价模型(Black-Scholes Model)估计出一个波动率在60%~90%之间,限制期为2年的缺少流通折扣率应该在28%~41%之间。

(3)当限制期增加为4年时,则这个折扣率在32%~49%之间。

国内估算缺少流动性折扣的研究:

(1)法人股交易价格研究;

(2)股权分置改革支付对价研究;

(3)新股发行价格研究;

(4)非上市公司并购市盈率与上市公司市盈率对比方式。

采用非上市公司并购市盈率与上市公司市盈率差异研究缺少流动折扣率。

缺少流动折扣率研究结论——非上市公司购并市盈率与上市公司市盈率对比方式。

非上市公司并购市盈率与上市公司市盈率比较估算缺少流通折扣率计算表

(2014年按行业)

|

序号 |

行业名称 |

非上市公司并购 |

上市公司 |

缺少流通折扣率 |

||

|

样本点数量 |

市盈率平均值 |

样本点数量 |

市盈率平均值 |

|||

|

1 |

采掘业 |

9 |

20.18 |

29 |

41.90 |

51.8% |

|

2 |

传播与文化产业 |

17 |

34.85 |

14 |

48.80 |

28.6% |

|

3 |

电力、煤气及水的生产和供应业 |

19 |

18.47 |

55 |

25.48 |

27.5% |

|

4 |

电子 |

19 |

23.81 |

135 |

45.92 |

48.2% |

|

5 |

房地产业 |

21 |

13.53 |

61 |

27.99 |

51.6% |

|

6 |

纺织、服装、皮毛 |

8 |

23.25 |

28 |

37.75 |

38.4% |

|

7 |

机械、设备、仪表 |

90 |

25.95 |

135 |

45.10 |

42.5% |

|

8 |

建筑业 |

15 |

18.92 |

40 |

27.50 |

31.2% |

|

9 |

交通运输、仓储业 |

12 |

16.06 |

42 |

30.64 |

47.6% |

|

10 |

金融、保险业 |

50 |

19.68 |

31 |

29.00 |

32.1% |

|

11 |

金属、非金属 |

28 |

23.81 |

74 |

41.68 |

42.9% |

|

12 |

农、林、牧、渔业 |

8 |

37.04 |

9 |

55.01 |

32.7% |

|

13 |

批发和零售贸易 |

54 |

17.25 |

59 |

36.78 |

53.1% |

|

14 |

社会服务业 |

60 |

27.03 |

36 |

43.18 |

37.4% |

|

15 |

石油、化学、塑胶、塑料 |

28 |

18.34 |

99 |

38.89 |

52.8% |

|

16 |

食品、饮料 |

8 |

18.33 |

45 |

42.16 |

56.5% |

|

17 |

信息技术业 |

89 |

34.85 |

47 |

61.18 |

43.0% |

|

18 |

医药、生物制品 |

30 |

28.53 |

73 |

42.16 |

32.3% |

|

19 |

造纸、印刷 |

6 |

17.48 |

10 |

35.89 |

51.3% |

|

20 |

合计/平均值 |

571 |

23.02 |

1 022 |

39.84 |

42.2% |

(三)控制溢价/缺少控制折扣调整

1.股权控股溢价/缺少控制折扣的概念:所谓控制权是指根据公司法和企业章程中规定的赋予公司出资股东对企业经营决策管理的权利,也就是企业经营管理的控制权。

由于拥有控制权的股东拥有许多少数股权股东所不享有的利益,因此对按比例计算出来的股东权益价值来说,控制权股权与同样比例的不具有控股权的股权相比存在一个溢价,反之,不具有控制权的股权的价值与同样比例的具有控制股权的价值相比存在一个折扣。

控制溢价和缺少控制折扣两者之间是相互对应的,也就是说控制溢价是在缺少控制价格基础上溢价;缺少控制折扣是在控制价值基础上的折扣。

缺少控制折扣率=1-1/(1+控制溢价率)

2.控股溢价/少数股权折扣美国的主要研究

(1)Mergerstat Control Premium Study研究

Mergerstat从1981年开始,每年公布发生在美国和其他国家和地区的企业并购案例数据。

Mergerstat根据市场上少数股权交易的P/E比率倍数与控制权实际并购案例中的P/E比率倍数的差异来研究控股溢价问题。

(2)Mergerstat/Shannon Pratt’s Control Premium Study研究结论

3.控制权溢价与缺少控制权折扣国内研究

借鉴国际研究思路,利用目前国内China Venture公司推出的CVSource数据信息系统收集相关数据进行了研究。

我们收集股权交易的比例都低于49%是案例和股权比例超过50%的案例,估算两组并购市盈率的差异估算的控制溢价率/缺少控制折扣率数据如下表。

控制权溢价与缺少控制折扣研究结论:

控制溢价、缺少控制折扣率估算表

|

序号 |

年份 |

少数股权交易 |

控股权交易 |

控股权溢价率 |

缺少控制折扣率 |

||

|

并购案例数量 |

市盈率(P/E) |

并购案例数量 |

市盈率(P/E) |

||||

|

1 |

2014 |

444 |

16.31 |

421 |

18.35 |

12.55% |

11.15% |

|

2 |

2013 |

377 |

15.18 |

266 |

16.47 |

8.46% |

7.80% |

|

3 |

2012 |

456 |

13.16 |

266 |

14.8 |

12.49% |

11.10% |

|

4 |

2011 |

498 |

19.36 |

408 |

21.35 |

10.26% |

9.31% |

|

5 |

2010 |

461 |

16.67 |

346 |

18.54 |

11.22% |

10.09% |

|

6 |

2009 |

470 |

13.82 |

251 |

17.32 |

25.37% |

20.24% |

|

7 |

2008 |

450 |

14.82 |

257 |

17.31 |

16.75% |

14.34% |

|

8 |

2007 |

408 |

15.81 |

244 |

20.23 |

27.91% |

21.82% |

|

9 |

2006 |

130 |

15.01 |

83 |

19.49 |

29.89% |

23.01% |

|

10 |

2005年及以前 |

231 |

17.73 |

119 |

19.22 |

8.40% |

7.75% |

|

11 |

合计/平均值 |

3 925 |

15.79 |

2 661 |

18.31 |

15.97% |

13.77% |

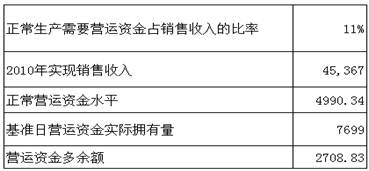

(四)营运资金最低保有量调整

进行营运资金最低保有量调整的必要性:

市场法评估企业价值时,采用盈利类和收入类的价值比率会使交易者更多的关注被评估企业的损益表,忽视被评估企业的资产负债表;

市场法评估结论的营运资金需求量调整就是针对上述情况设定的一个必要步骤,其核心就是要明确在采用盈利类和收入类的价值比率估算企业价值时,实际应该隐含被评估企业应该具有的最低营运资金水平;

当被评估企业不具有最低营运资金水平时需要进行相应调整。