财务转型背景下的财务分析

主讲:冯扬

目 录

一、财务人员为什么要转型

二、财务人员如何转型

三、现有财务分析存在的缺陷

四、财务转型背景下如何改进财务分析

一、财务人员为什么要转型

1.大多数的财务人员日复一日、年复一年的从事着从票据校验、会计凭证制作、记账,到会计报表生成的重复性工作,耗费了大量时间,效率低下、增加了管理成本。

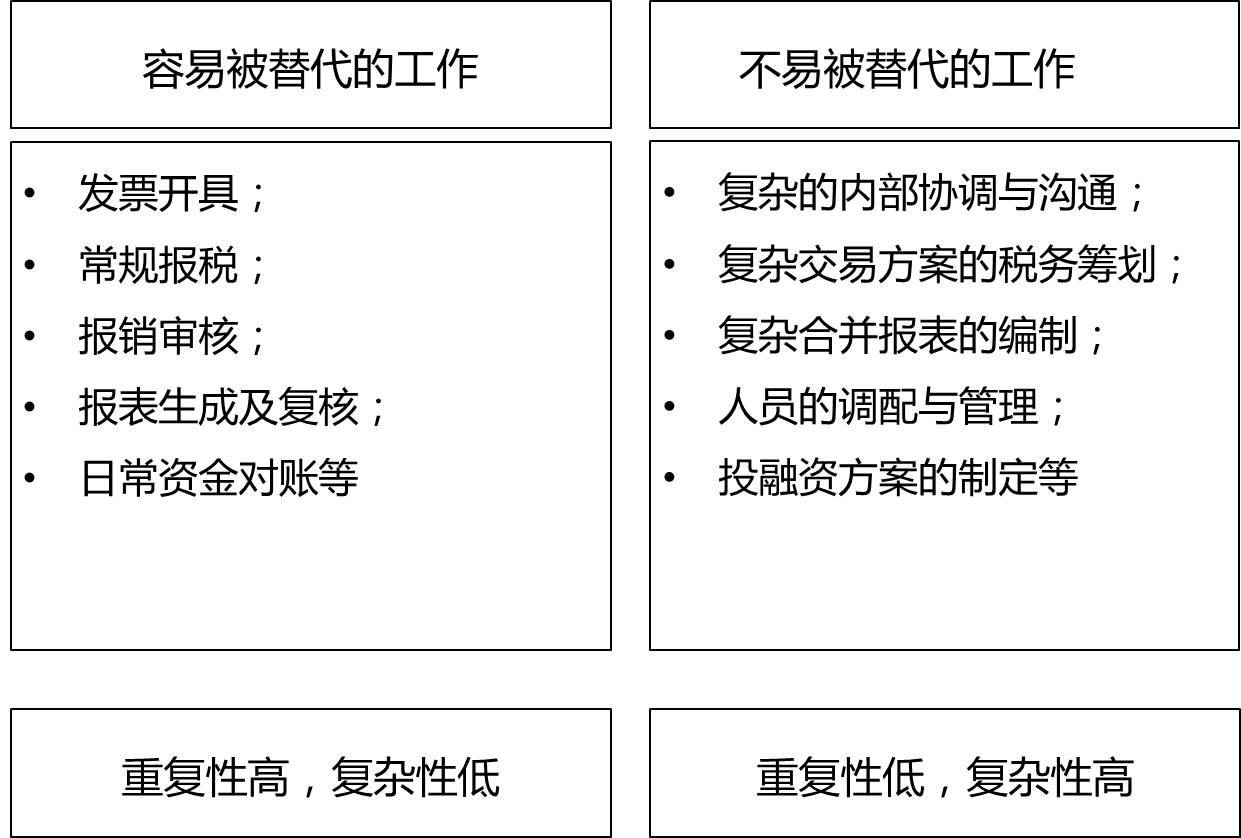

根据BBC发布的预测,财务工作中超过97%的重复性任务和流程将要被机器人和人工智能替代。

【案例1】XXX会计师事务所推出的财务机器人

工作事项:公司财务部门每日处理银行对账单下载、生成报表并进行核对;

人工:出纳人员每日花费2-3个小时的时间处理;

财务机器人:只需要花费15分钟左右的时间即可处理完毕,错误率接近为0。

工作事项:增值税发票管理;

人工:全国600余家销售客户+数万份销售记录+5 000余张增值税发票+每张单据平均耗时20分钟;

财务机器人:和人工一样的步骤(5分钟完成),月末关账峰值时段,7×24不间断工作。

2.传统财务与业务脱节,无法为业务发展提供有效的支持。在数字化与智能化的大背景下,业务管理系统的集成化使得财务与业务的边界越来越模糊,你中有我,我中有你。只会关起门来做账的“账房先生”越来越不合时宜。

3.为应对瞬息万变的外部环境,企业需要更多的个性化管理和快速精准决策,传统财务管理的滞后性、静态性和程式化无法满足要求。

在大数据时代,形成了数据分散、即时、多样的特征,要求财务管理更加高效、动态和多维度。

二、财务人员如何转型

(一)财务转型的最终目标

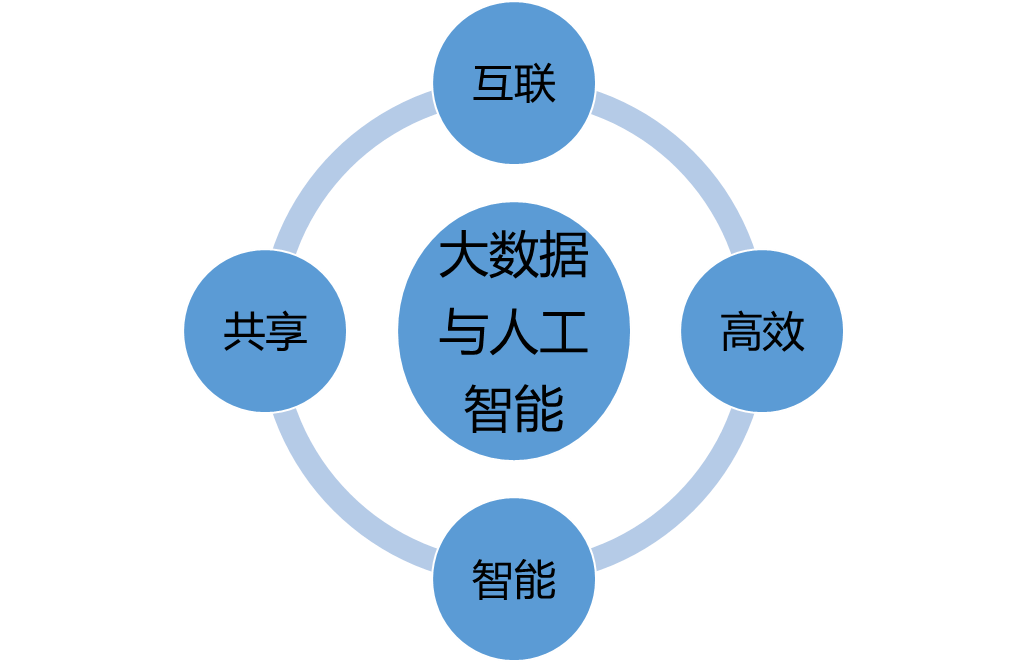

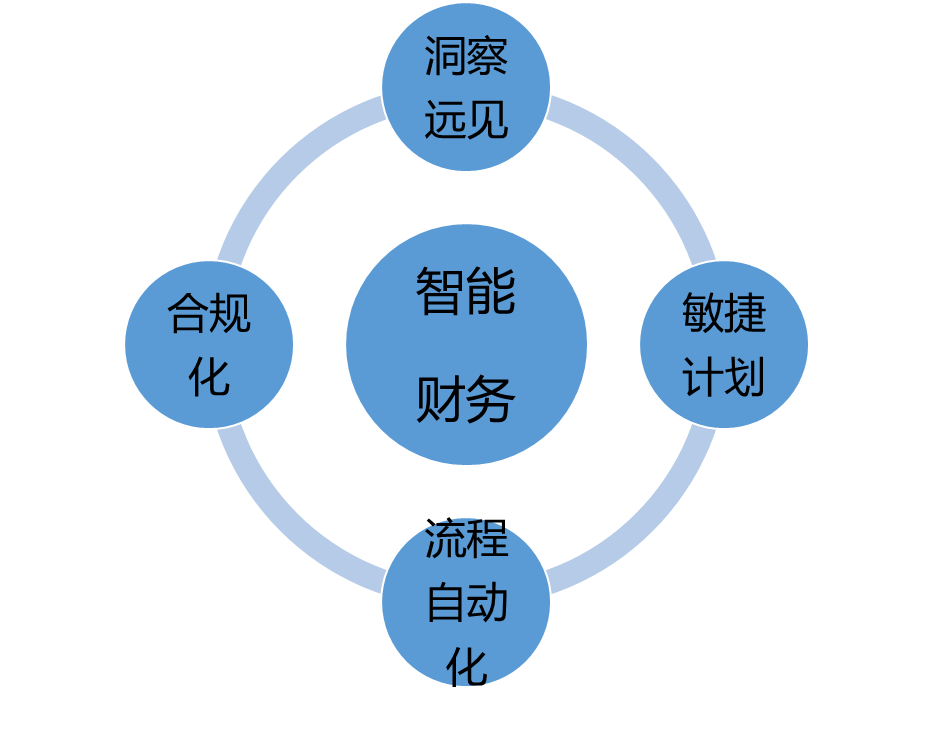

以大数据、人工智能为依托,实现财务的互联、高效、智能和共享。

1.互联:系统集成实现跨界协同,实现业务流、资金流、信息流、人力资源流的有机融合;

2.高效:大数据下,实时、动态、多维度的财务信息将会大大提高企业经营管理的效率;

3.智能:智能财务提高业务与财务的联动性,使业财融合真正发挥价值;

4.共享:财务共享是企业建立财务大数据、推动财务职能转变和财务管理模式转型的着力点。

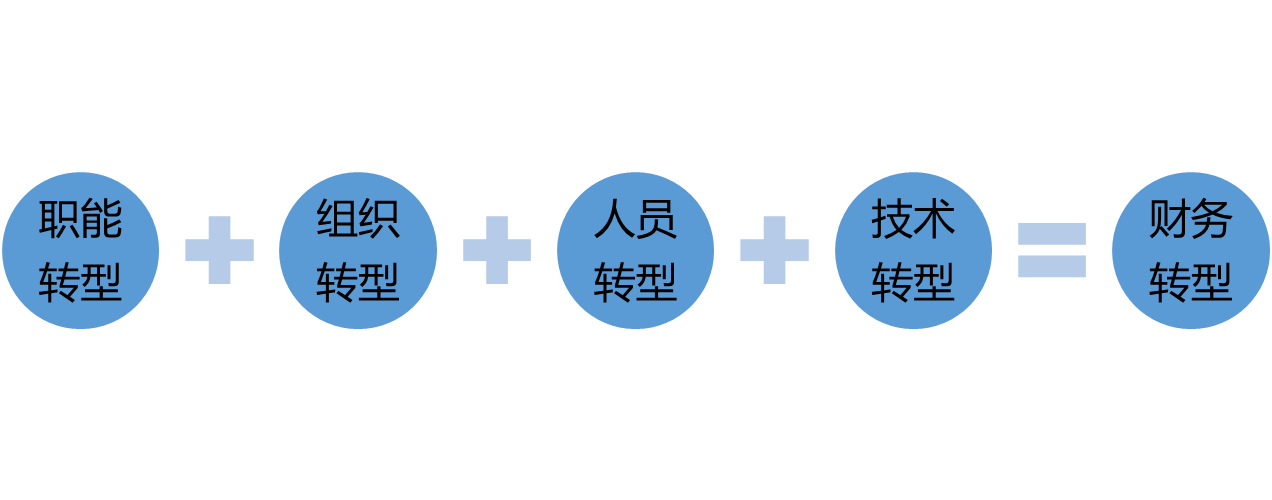

(二)财务转型的4个组成部分

1.财务职能转型

数字时代将重塑商业模式,公司将重新评估其价值创造方式,以确保获得新的机会。财务职能应从重会计处理向价值管理和决策支持转型。

2.财务组织转型

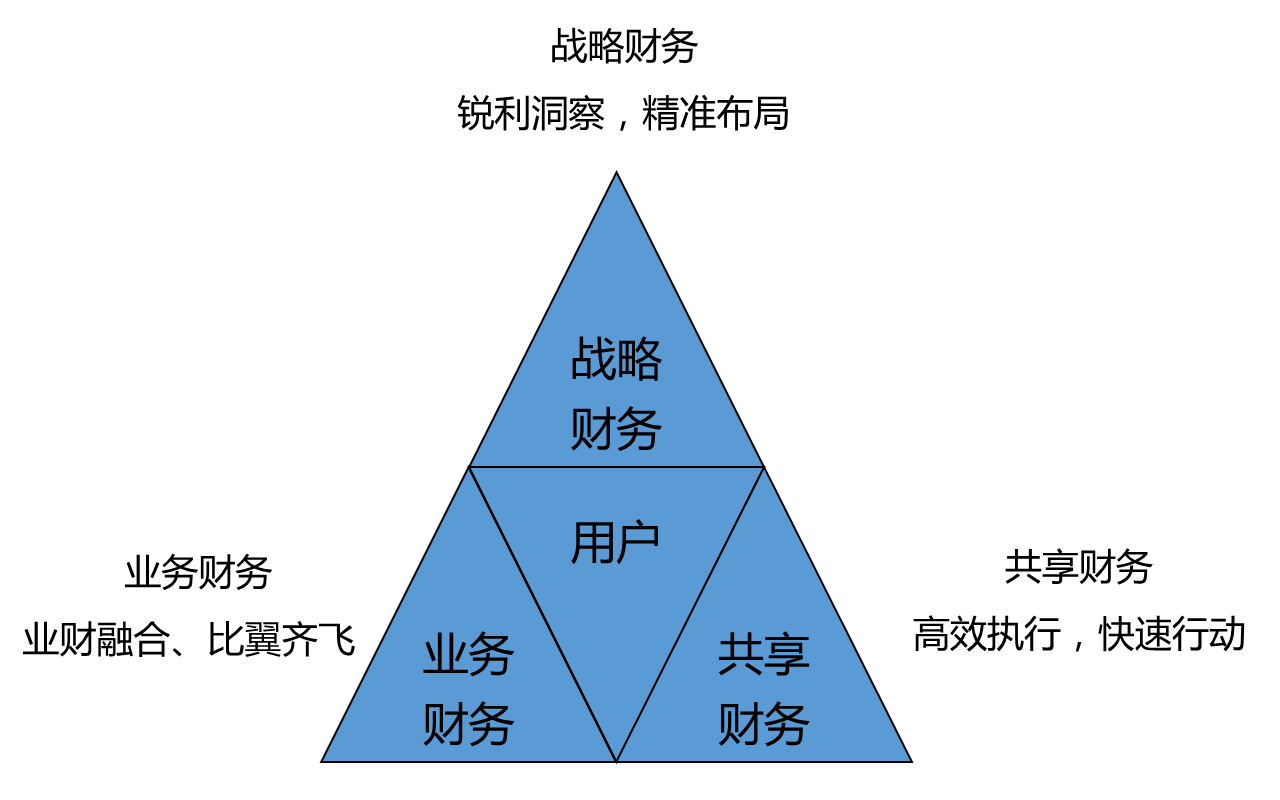

财务组织向战略财务、业务财务、共享财务既相互分离又相互协同的模式转型。

(1)战略财务:利用大数据技术,为企业提供具有最佳财务效果的战略方案;

(2)业务财务:通过业财融合,推进财务管理向业务端前移,在业务决策时做好财务规划,降低风险;

(3)共享财务:“云技术”下的虚拟财务共享平台,突破了时间、空间的限制,进一步提高财务服务效率。

3.财务人员转型

(1)财务人员如何转型才能避免被“机器人”替代?

分析能力

沟通能力

跨领域复合知识

全局观

学习能力

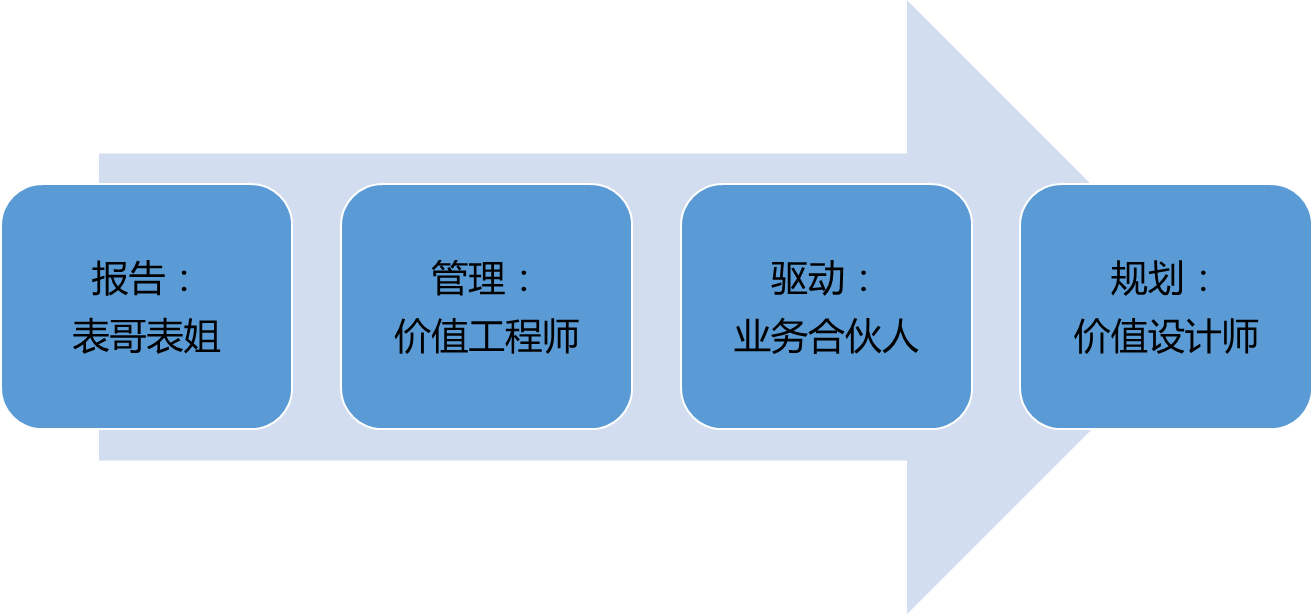

(2)财务人员的转型方向

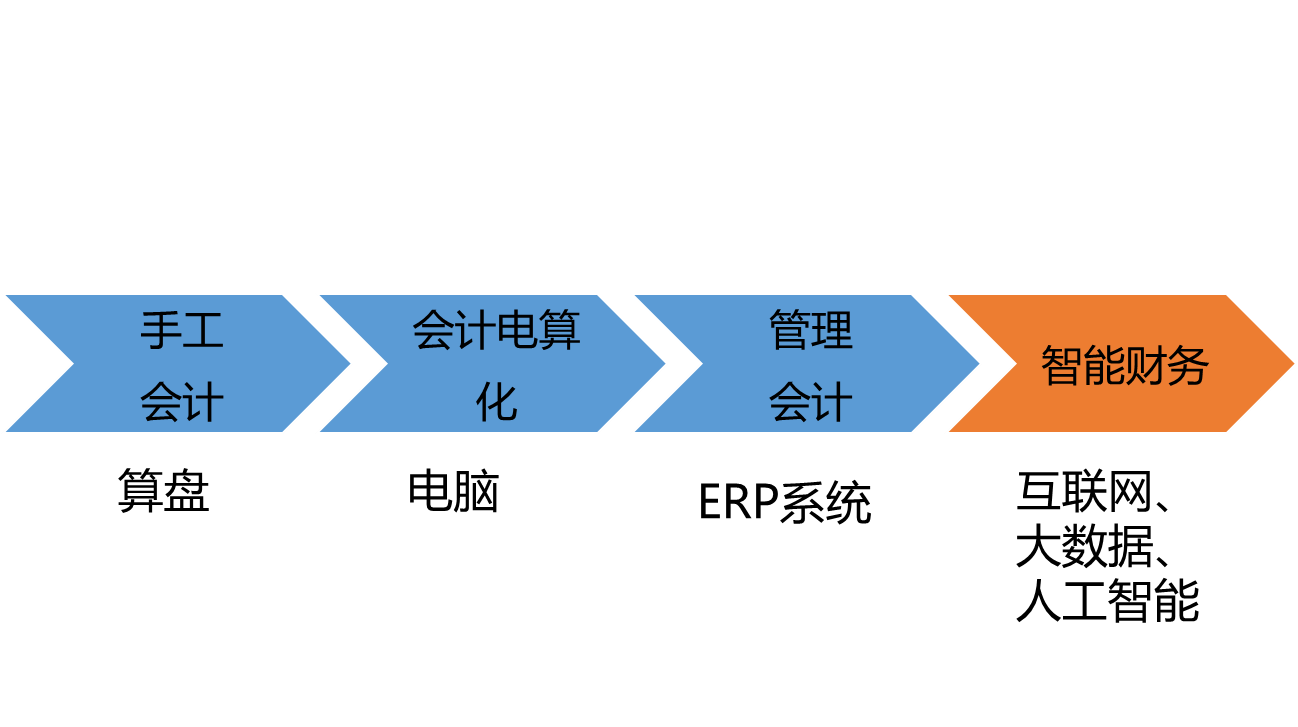

4.财务技术转型

智能财务:

依托智能技术,敏捷适配业务发展和财务转型所带来的全方位财务管理。

三、现有财务分析存在的缺陷

(一)大量信息被遗漏

现有财务分析更多基于财务报表开展比率分析,而对于90%的表外数据缺乏采集、存储和挖掘的能力,造成财务分析难以看清全局,出现“盲人摸象”的情况。

(二)缺乏深度

基于报表数据,重形式轻实效,为分析而分析,仅仅是为了完成一项工作,浮于表面,缺乏深层次的剖析。

【案例2】

A公司20X1年1季度财务分析报告:今年1季度实现利润总额3.2亿,同比增长15%。

财务分析存在的问题:管理层更想弄清楚的是利润总额增长的深层原因,而不是笼统概括。

(三)缺乏广度

仅仅局限于财务信息,缺乏对业务、内控、人力资源等跨职能多维度的信息采集和分析。

【案例3】

B公司20X0年年度财务分析报告:财务部门根据会计政策与估计,经批准确认应收账款坏账损失3 600万元,同比增加1 200万元。

财务分析存在的问题:只是在报告中明确了确认坏账损失的方法和金额,没有分析造成坏账损失的原因。分析应该涉及在业务方面加强客户的管理,在内控方面加强信用管理。

(四)缺乏温度

由于数据采集和处理能力的不足,财务分析报告滞后,缺乏时效性,风险损失已经形成或已经扩大化,没能在第一时间控制和解决。

【案例4】

C公司每季度组织一次财务分析会,在20X1年4月中旬举行1季度财务分析会,在会上报告1季度单位产品材料成本增加15%。会后查找原因,由于某供应商提供的原材料存在质量问题,而该供应商目前仍在供货。

财务分析存在的问题:分析报告的滞后,延迟了解决问题的时间,增加了损失。

(五)财务与业务脱节

财务系统与业务系统独立运行,由于计量规则的不同,往往造成差异,公说公有理,婆说婆有理,财务分析报告失去公信力。

【案例5】

D公司月度经营分析会上,财务总监与销售总监就上月的销售数量发生争执,财务总监说根据会计系统按照开票统计上月确认销售340台,销售总监说根据业务系统按照出库统计上月出货350台,应该确认销售350台。

存在问题:财务系统与业务系统缺乏集成、相互脱节。

四、财务转型背景下如何改进财务分析

(一)改进的方向

(二)改进的路径

1.改变财务思维方式

“大数据之父”舍恩伯格在《大数据时代》中提出大数据分析的理念:

要相关不要因果

要全体不要抽样

要效率不要绝对精确

2.改变工作方式

财务分析应主动向业务延伸,开展业财融合分析。

基于业财融合下的财务分析能够提供全视角的评价,为决策提供可靠支撑;

基于业财融合下的财务分析是财务报告披露和风险管理的需要。

【案例6】

E公司在一季度的财务分析报告中关于盈利能力分析的描述,公司毛利率同比下降5%,主要原因是产品材料成本增加所导致。

这份报告的不足之处在于没有结合业务进一步分析材料成本增加的原因,是材料价格上涨导致的还是生产环节耗用导致的。如果是材料价格上涨导致的,材料价格上涨的原因是什么;如果是生产环节耗用导致的,是工艺问题还是工人的操作问题。

3.增加知识储备

一名优秀的财务分析人员需要掌握的知识:

管理会计

战略管理

内部控制与风险管理

信息技术

公司的行业动态和业务模式

公司的战略和经营计划

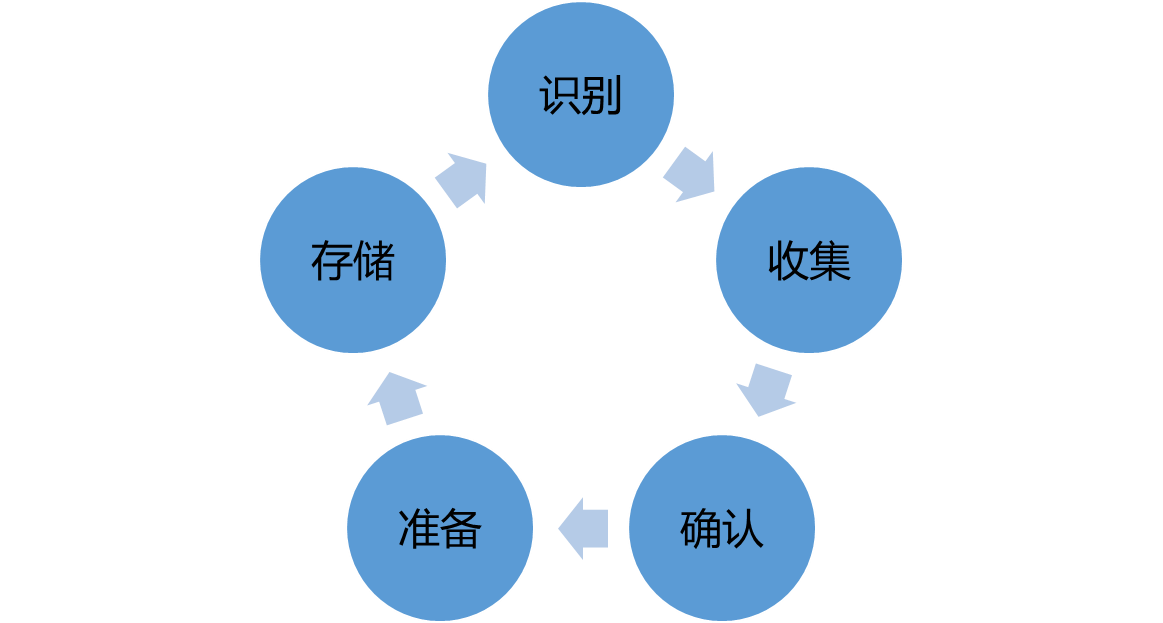

4.学会信息处理

用于分析的数据应该经过分类和过滤。数据的价值建立在它的优质、准确、一致和及时。

应该避免的信息:不重要的信息;杂乱的信息;行业术语;不透明的信息;不易检索的信息。

信息处理过程

5.具备大局观

任何工作都要以公司战略为导向,财务分析更是如此。围绕公司战略,在重要业务和高风险领域加大分析力度,为战略决策提供依据。

【案例7】

F公司是一家多元化企业,主营业务包括服装、贸易、新材料和房地产。近年来,部分产业的发展遇到瓶颈,同时随着融资规模不断加大,公司面临较大的财务风险。

在财务分析中,围绕公司发展战略,借用波士顿矩阵的分析方法,对几项业务进行定位,调整各业务板块的资源分配,优胜劣汰。

6.提供解决方案

财务分析报告不仅要就企业财务状况和经营情况提出问题,同时还要从专业角度为管理层提供解决问题的备选方案。

【案例8】

G公司是一家生产锂电池正极材料的公司,其中原材料钴酸锂占生产成本90%,公司业绩一直受原材料的供应和价格波动的影响。

财务分析报告中,可以利用掌握的行业上下游企业的信息,建议公司通过收购或参股上游原材料供应商来应对原材料供应和价格波动的风险。

7.高效运用工具

“工欲善其事,必先利其器”,大数据、云计算、区块链、物联网、人工智能为财务分析的改进提供了更为先进的工具和手段,在实际工作中应不断学习使用。